感谢您关注支持曲阜师范大学孔子教育基金会。我基金会为山东省5A级社会组织,具备公益性捐赠税前扣除资格。您向我会捐赠的财产用于慈善活动,依法享受税收优惠。

企业赠与我会用于教育慈善活动的财产,在年度利润总额 12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额 12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。

个人赠予我会用于慈善活动的财产在年度应纳税所得额30%以内的部分,准予在计算个人所得税时作税前扣除。

企业抵税案例:

案例1:A 企业 2020年捐赠我基金会8 万元,2020年利润总额为 100 万元。

2020年公益性捐赠支出扣除限额 12 万元(100×12%),大于实际捐赠支出的 8 万元,因此,当年发生公益性捐赠支出 8 万元,可全额扣除。

案例2:A 企业2016向我基金会捐赠 200 万,2016年利润总额为 1000 万,则该企业2016年的捐赠扣除限额为120万(1000 万×12%),由于 120 万<200 万,因而该企业当年按照 120 万扣除,超出的 80 万捐赠支出当年不能税前扣除, 剩余金额可以在 2017, 2018, 2019 年继续抵扣,

A 企业 2017 年利润总额为 200 万, 2017 年捐赠税前扣除限额为 24 万(200 万×12%),则该企业 2017 年应纳税所得额=200 万-24 万=176 万。

A 企业 2018 年利润总额为 400 万, 2018 年捐赠税前扣除限额为 48 万(400 万×12%),则该企业 2018 年应纳税所得额=400 万-48 万=352 万。

A 企业 2019 年利润总额为 100 万, 2019 年捐赠税前扣除限额为 12 万(100 万×12%) >8 万,因而按照 8 万扣除,则该企业 2019 年应纳税所得额=100 万-8 万=92万。

如果到 2019 年捐赠支出还未扣除完毕不能结转到 2020 年抵扣。

案例3:如果企业存在以前没有抵扣完的捐赠款,在当年有新的捐赠支出,在对公益性捐赠支出计算扣除时,先扣除以前年度结转的捐赠支出,再扣除当年发生的捐赠支出。扣除顺序遵循先“以前”再“当年”。

个人抵税流程:

捐赠者在当年的3月1日至6月30日(个人所得税年度汇算开放办理时间)进行上年度捐赠的税前抵扣。流程如下:

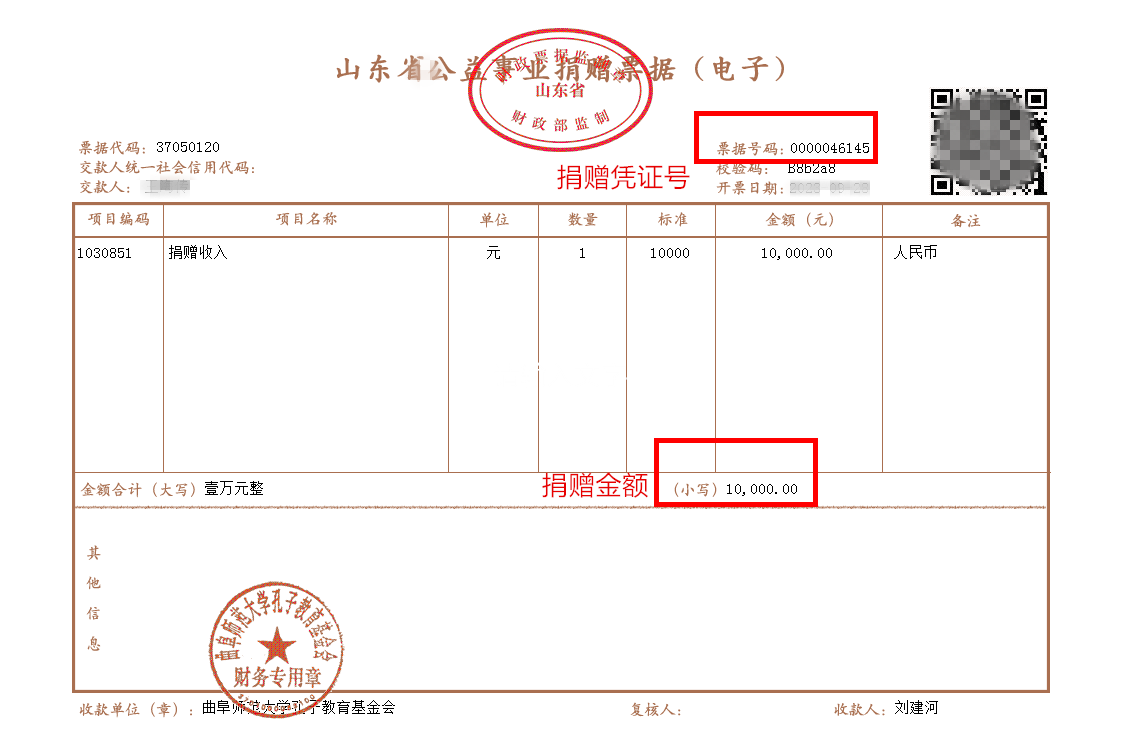

第一步:准备捐赠票据

第二步:开始填报

下载“个人所得税”APP,注册账号,登录。

点击进入“(年度)综合所得年度汇算”,选择开始申报。

点击进入“我需要申报表预算服务”,切换标准申报,阅读标准申报须知选择“我已阅读并知晓”。

填写基本信息,点击下一步。

进入收入和税前扣除表单,划至最后点击进入准予扣除的捐赠额。

点击新增,填写相关票据信息。

受赠单位统一社会信用代码:53370000MJD6756254;

受赠单位名称:曲阜师范大学孔子教育基金会;

捐赠凭证号及捐赠金额请查看捐赠发票;

扣除比例:30%

如果您有多张捐赠票据,可在保存后继续“新增”,待全部捐赠票据登记结束后,即可进入下一步。

所有捐赠票据信息登记完毕后,回到原来页面选择“分配扣除”,根据准予扣除的捐赠限额合计数填写“综合所得捐赠扣除金额”,点击保存即可。

感谢每一位有爱的您!公益路上有您相伴,是我们的荣幸!我们期待您继续与曲阜师范大学孔子教育基金会并肩同行!提供新助力!播种新希望!

关于捐赠票据申请上的任何疑问,敬请致电0537-4455692。

首页

>

正文

首页

>

正文

首页

>

正文

首页

>

正文